重溫20年前驚心動(dòng)魄的索羅斯時(shí)刻——泰銖狙擊戰(zhàn)和港幣保衛(wèi)戰(zhàn)(迄今為止最深度分析)

編輯:admin / 發(fā)布時(shí)間:2016-01-28 / 閱讀:452

作為全球唯一一個(gè)敢于叫板各國(guó)央行、而且竟然還“戰(zhàn)果累累”的大佬,索羅斯始終是一個(gè)讓人聞風(fēng)喪膽的存在。

如今,這位85歲高齡的大叔按捺不住退休的寂寞,又開(kāi)始“蠢蠢欲動(dòng)”了。在上周的達(dá)沃斯全球經(jīng)濟(jì)論壇上,白發(fā)蒼蒼的索羅斯語(yǔ)驚四座:“中國(guó)硬著陸不可避免”、“我已做空亞洲貨幣”。

沒(méi)有人知道索羅斯所說(shuō)的“亞洲貨幣”是否包含港幣和人民幣,但考慮到他對(duì)中國(guó)經(jīng)濟(jì)的悲觀看法,以及年初以來(lái)港幣和人民幣的巨幅波動(dòng)。索羅斯選擇這一敏感時(shí)刻表態(tài),很難不讓人“浮想聯(lián)翩”。

回望1998年,索羅斯率領(lǐng)的國(guó)際軍團(tuán)攜東南亞攻城略地之余威轉(zhuǎn)戰(zhàn)香港,與港府上演了一場(chǎng)驚心動(dòng)魄的金融攻防戰(zhàn),最終在港府和中國(guó)央行的聯(lián)手狙擊之下飲恨敗走。人們不禁要問(wèn),索羅斯這次是想來(lái)“一雪前恥”嗎?

索羅斯話音剛落,中國(guó)官媒就措辭嚴(yán)厲地強(qiáng)硬反擊。新華社23日凌晨發(fā)表英文評(píng)論文章稱,肆意投機(jī)和惡意做空將面臨巨大損失,甚至法律嚴(yán)懲。隨后《人民日?qǐng)?bào)》海外版再發(fā)文稱,做空中國(guó)者終將敗于市場(chǎng)。

潛臺(tái)詞很明顯:不來(lái)也就算了,來(lái)了定讓你有來(lái)無(wú)回。如今中國(guó)的國(guó)力遠(yuǎn)勝當(dāng)年,作為曾經(jīng)的勝利者,中國(guó)有底氣也有資格這么說(shuō)。

不過(guò),主席老人家說(shuō)了,“戰(zhàn)略上藐視敵人,戰(zhàn)術(shù)上重視敵人”。所謂知己知彼,百戰(zhàn)不殆。民間智庫(kù)“中國(guó)金融四十人論壇”高級(jí)研究員管濤、謝峰深入梳理了索羅斯當(dāng)年攻擊泰銖和香港的全過(guò)程,并深度剖析其攻擊手段,并提出三道防衛(wèi)措施。

讓我們跟隨他們,共同重溫20年前那段驚心動(dòng)魄的金融史:

重溫20年前驚心動(dòng)魄的時(shí)刻——

泰銖狙擊戰(zhàn)和港幣保衛(wèi)戰(zhàn)

| 本文系中國(guó)金融四十人論壇工作論文系列,作者管濤、謝峰,管濤為中國(guó)金融四十人論壇(CF40)高級(jí)研究員,謝峰為對(duì)外經(jīng)濟(jì)貿(mào)易大學(xué)金融學(xué)院博士研究生,文章發(fā)表時(shí)間為2015年8月18日。CF40授權(quán)華爾街見(jiàn)聞轉(zhuǎn)載。

中國(guó)政府已明確提出要加快實(shí)現(xiàn)人民幣資本項(xiàng)目可兌換。汲取近期 A 股震蕩的教訓(xùn), 認(rèn)真做好國(guó)外金融危機(jī)的案例分析,梳理貨幣攻擊的各種做法,搞清楚每個(gè)交易或市場(chǎng)開(kāi)放的風(fēng)險(xiǎn),弄懂吃透而不是想當(dāng)然,開(kāi)放才能夠更加心中有數(shù)。無(wú)疑,從技術(shù)角度梳理泰銖狙擊戰(zhàn)和港幣保衛(wèi)戰(zhàn)的路線,對(duì)于我們開(kāi)放資本賬戶后有效應(yīng)對(duì)資本流動(dòng)沖擊,維護(hù)國(guó)家金融安全具有重要借鑒意義。

一、貨幣攻擊:技術(shù)角度的梳理

貨幣攻擊的歷史可以追溯到 19 世紀(jì)末和 20世紀(jì)初金本位時(shí)期。當(dāng)時(shí)全球資本高度流動(dòng),如果某國(guó)傳出政治經(jīng)濟(jì)的負(fù)面消息,很容易引發(fā)投資者對(duì)其黃金儲(chǔ)備進(jìn)行攻擊。只是由于金本位制度相對(duì)穩(wěn)定,調(diào)節(jié)機(jī)制也較為完善,加之各國(guó)全力干預(yù),才壓制了投機(jī)者的攻擊。1980年代以來(lái),隨著金融全球化的加快發(fā)展、交易技術(shù)的不斷進(jìn)步以及衍生品市場(chǎng)的日益繁榮,貨幣攻擊呈現(xiàn)出新的特征。

當(dāng)代貨幣攻擊是立體攻擊。國(guó)際炒家在貨幣、 外匯、股票和金融衍生品市場(chǎng)同時(shí)對(duì)一種貨幣發(fā)動(dòng)進(jìn)攻,使固定匯率制度崩潰,而炒家則從金融動(dòng)蕩中牟取暴利。當(dāng)代貨幣攻擊主要沿以下路線展開(kāi):

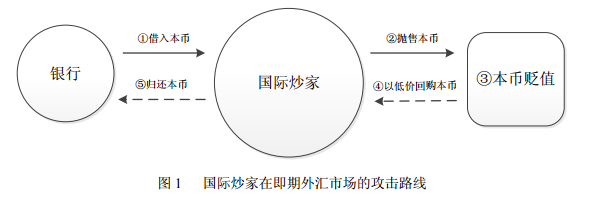

第一,在即期市場(chǎng)上賣空本幣。

如圖 1 所示,國(guó)際炒家先借入目標(biāo)國(guó)的本幣。 本幣來(lái)源主要包括目標(biāo)國(guó)的貨幣市場(chǎng)、國(guó)際金融市場(chǎng)(離岸市場(chǎng))及拋售的該國(guó)股票或者債券。

國(guó)際炒家會(huì)采取漸近的方式逐步吸入,以防止短期借入大量目標(biāo)國(guó)本幣導(dǎo)致其持有本幣的成本上升。直到其手中握有足夠多的本幣,再對(duì)本幣進(jìn)行集中拋售,打壓本幣匯率。炒家還會(huì)注意拋售時(shí)機(jī)的選擇,一般會(huì)在目標(biāo)國(guó)經(jīng)濟(jì)金融的負(fù)面消息傳出之時(shí)對(duì)其本幣進(jìn)行拋售;或者散布負(fù)面消息的謠言,帶動(dòng)其他投資者進(jìn)行效仿。一旦目標(biāo)國(guó)本幣貶值,炒家就以低價(jià)購(gòu)回本幣進(jìn)行償還,本幣匯率價(jià)差扣除借款所需利息就是炒家的利潤(rùn)。

上述過(guò)程中,炒家能否獲取目標(biāo)國(guó)本幣是攻擊的關(guān)鍵。如果非居民能夠更容易地在目標(biāo)國(guó)貨幣市場(chǎng)上獲得本幣;或者目標(biāo)國(guó)本幣國(guó)際化的程度較高,非居民更容易從離岸金融市場(chǎng)上獲取本幣;抑或非居民能夠更方便地持有及出售目標(biāo)國(guó)的股票、債券,實(shí)施該種攻擊就會(huì)更容易。

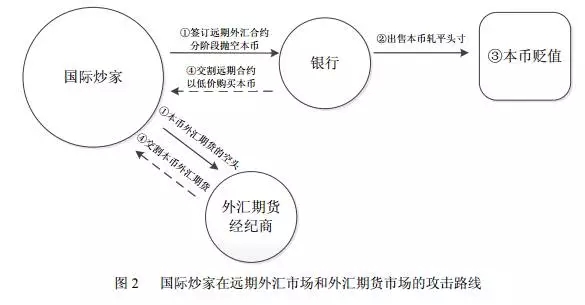

如圖 2 所示,國(guó)際炒家在遠(yuǎn)期外匯市場(chǎng)上出售所攻擊貨幣的遠(yuǎn)期合約,如果遠(yuǎn)期合約到期之日所攻擊的貨幣貶值,通過(guò)交割合約國(guó)際炒家就可獲利。 遠(yuǎn)期拋售攻擊目標(biāo)國(guó)的本幣,將使其本幣遠(yuǎn)期匯率下跌,同時(shí),也會(huì)對(duì)其即期匯率形成打壓:

一方面,銀行預(yù)計(jì)到未來(lái)要大量買入本幣,就會(huì)在即期外匯市場(chǎng)上出售本幣換取美元來(lái)軋平頭寸,以便屆時(shí)履約;另一方面,投資者觀察到遠(yuǎn)期本幣貶值,也會(huì)在即期外匯市場(chǎng)上借入本幣,再通過(guò)拋售本幣兌換成美元,實(shí)現(xiàn)其在遠(yuǎn)期合約到期之日用較少的美元換回履約所需本幣的套利目標(biāo)。

銀行和投資者拋售本幣的行為都會(huì)導(dǎo)致本幣即期匯率貶值。這種進(jìn)攻方式對(duì)國(guó)際炒家而言可謂高風(fēng)險(xiǎn)、高收益。從遠(yuǎn)期合約簽訂日到履約日之間,炒家無(wú)需真正交易就能形成對(duì)本幣的攻擊,成本極低;但如果到期日本幣沒(méi)有貶值反而升值,炒家則會(huì)面臨損失的風(fēng)險(xiǎn)。因此,在操作手法上,炒家會(huì)逐步訂立大量履約期不同的遠(yuǎn)期合約。這樣做盡管不能確保每筆合約都獲利,但只要本幣匯率大方向是朝貶值的方向變動(dòng),炒家就可以在總體上獲利。

此外,在簽訂遠(yuǎn)期外匯合約的同時(shí),國(guó)際炒家還可以利用目標(biāo)國(guó)本幣外匯期貨合約的空頭,買入本幣看跌期權(quán)等,待本幣貶值之時(shí)交割合約獲利。

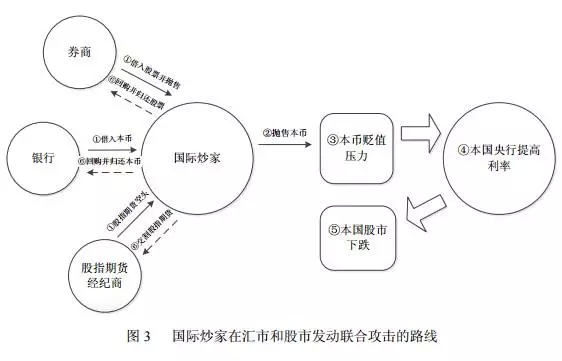

如圖 3 所示,國(guó)際炒家在目標(biāo)國(guó)即期外匯市場(chǎng)上賣空目標(biāo)國(guó)本幣的同時(shí),還可賣空股票,積累股指期貨的空頭頭寸。目標(biāo)國(guó)央行為了限制炒家獲取本幣,一般會(huì)采取提高短期利率的方式來(lái)抬升炒家的資金成本。利率上升會(huì)對(duì)股市形成打壓。一旦股市下跌,炒家就可以通過(guò)低價(jià)購(gòu)回股票和交割股指期貨來(lái)獲利。

在實(shí)際操作中,國(guó)際炒家往往是以上兩種或者三種方法一起使用。這樣的立體攻擊方式可以充分利用利率、匯率、股票、股指期貨之間的聯(lián)動(dòng)關(guān)系,來(lái)保證賺取高收益。如果被攻擊的貨幣貶值,炒家可以在外匯市場(chǎng)獲利;如果被攻擊的貨幣沒(méi)有貶值,由于在這一過(guò)程中目標(biāo)國(guó)央行為保衛(wèi)匯率,會(huì)推高短期利率而對(duì)股市形成打壓,炒家則可以從股市上獲利。

當(dāng)然,現(xiàn)實(shí)中炒家的操作手法可能更加復(fù)雜。 但有證據(jù)表明,國(guó)際炒家在發(fā)動(dòng)攻擊時(shí)確曾使用基于上述三種路線的攻擊方式。索羅斯在其著作中曾談到:“如果你把一般的投資組合看成是扁平或者二維的,我們的投資組合則更像建筑物。我們建立一個(gè)三維的空間,用基本股票作為抵押來(lái)擴(kuò)大杠桿。 我們用 1000 美元至少可以買進(jìn) 5萬(wàn)美元的長(zhǎng)期債券。我們賣空股票或者債券,即借入股票或者債券待其價(jià)格下跌時(shí)再買入。我們也操作外匯或者股指的頭寸,多空都有。這樣創(chuàng)造出一個(gè)由風(fēng)險(xiǎn)和獲利機(jī)會(huì)組成的立體結(jié)構(gòu)”。

一般認(rèn)為,應(yīng)對(duì)炒家的貨幣攻擊有三道防衛(wèi)措施,即外匯干預(yù)、提高利率以及交易管制:貨幣當(dāng)局在即期和遠(yuǎn)期外匯市場(chǎng)購(gòu)進(jìn)本幣,可以穩(wěn)定匯率;提高利率可以抬升炒家借入本幣的成本;交易管制可以直接限制炒家的攻擊手段。但是,每種措施又有各自的局限性:

外匯干預(yù),受限于外匯儲(chǔ)備的數(shù)量;

提高利率,除可能會(huì)給炒家提供進(jìn)行攻擊的機(jī)會(huì)外,還會(huì)對(duì)經(jīng)濟(jì)體內(nèi)部產(chǎn)生負(fù)面影響,如果財(cái)政和金融系統(tǒng)本身脆弱,則可能引發(fā)國(guó)內(nèi)金融危機(jī);

管制措施,在實(shí)施過(guò)程中的效果具有不確定性,有可能加劇市場(chǎng)恐慌。

面對(duì)上述種種挑戰(zhàn),如果被攻擊的經(jīng)濟(jì)體又缺乏應(yīng)對(duì)經(jīng)驗(yàn),一旦應(yīng)對(duì)不當(dāng),即使基本面較為健康也會(huì)陷入貨幣危機(jī)。

二、泰銖狙擊戰(zhàn)

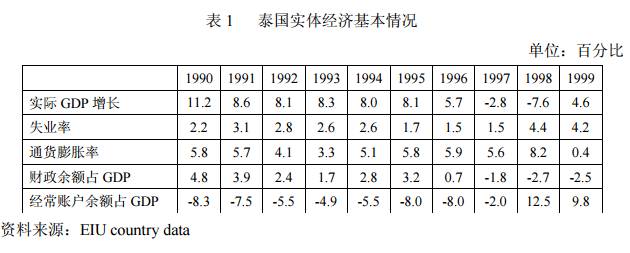

亞洲金融危機(jī)中,泰國(guó)之所以成為國(guó)際投機(jī)資本率先攻擊的對(duì)象,主要根源在于其自身。在 1997 年泰國(guó)貨幣危機(jī)爆發(fā)的前 10 年里,泰國(guó)經(jīng)濟(jì)高速增長(zhǎng)的背后潛藏著過(guò)度依賴外貿(mào)、貿(mào)易逆差過(guò)大等結(jié)構(gòu)性問(wèn)題。

開(kāi)放資本賬戶后,資本大量流入催生了股市和樓市泡沫,并加劇了信貸擴(kuò)張??缇辰杩顜缀醪皇芟?,造成短期外債過(guò)高。由于泰銖對(duì)美元匯率保持穩(wěn)定,1996 年美元升值帶動(dòng)泰銖升值,同時(shí)日元發(fā)生了貶值,都重創(chuàng)泰國(guó)出口,造成該國(guó)經(jīng)濟(jì)下滑。經(jīng)濟(jì)外部失衡、資產(chǎn)價(jià)格泡沫、金融部門脆弱、基本面負(fù)面沖擊,給國(guó)際炒家以可乘之機(jī)。政局動(dòng)蕩、政府頻繁更替也削弱了泰國(guó)應(yīng)對(duì)危機(jī)的能力。

國(guó)際炒家早就嗅到攻擊的機(jī)會(huì)。他們的慣用手法是,一旦發(fā)現(xiàn)不可持續(xù)的資產(chǎn)價(jià)格泡沫,就賣空估值過(guò)高的有關(guān)資產(chǎn)或者貨幣,以使其貶值,進(jìn)而牟取暴利。如果市場(chǎng)恐慌情緒和投資者的悲觀心理 形成后引發(fā)“羊群效應(yīng)”,他們的火力就足以對(duì)被攻擊對(duì)象形成猛烈沖擊。索羅斯和他旗下的“量子基金”是對(duì)沖基金的重要代表,1992 年 9 月做空英鎊令其一戰(zhàn)成名,被《經(jīng)濟(jì)學(xué)人》雜志稱作“戰(zhàn)勝了英格蘭銀行的人”。此后,固定匯率也成為倍受對(duì)沖基金“青睞”的攻擊目標(biāo)。

1 火力偵查

狙擊泰銖是預(yù)謀已久的。索羅斯在其著作中承認(rèn),他的基金公司至少提前 6 個(gè)月就已預(yù)見(jiàn)到亞洲金融危機(jī)。在 1995 年 1月中旬泰國(guó)的房地產(chǎn)價(jià)格開(kāi)始下跌時(shí),對(duì)沖基金就對(duì)泰銖進(jìn)行了試探性進(jìn)攻——在即期外匯市場(chǎng)大量拋售泰銖。由于泰國(guó)央行入市干預(yù)下,此次進(jìn)攻并未釀成危機(jī)。

當(dāng)時(shí)墨西哥危機(jī)剛剛發(fā)生,包括世界銀行和國(guó)際貨幣基金組織(IMF)在內(nèi)的各方面,都對(duì)泰國(guó)具有信心,認(rèn)為除了貿(mào)易逆差偏大以外,泰國(guó)經(jīng)濟(jì)比墨西哥要健康得多,并不具備發(fā)生貨幣危機(jī)的條件。

雖然首戰(zhàn)遇挫,但投機(jī)資本沒(méi)有放棄,“量子 基金”的情報(bào)部門通過(guò)各種渠道一直在搜集情報(bào),對(duì)泰國(guó)經(jīng)濟(jì)金融方面的信息進(jìn)行分析。索羅斯本人則坐鎮(zhèn)后方,一邊積極存入保證金、囤積貨幣,一邊在市場(chǎng)上散布泰銖即將貶值的消息,吸引了大量投機(jī)資本蠢蠢欲動(dòng)。隨著泰國(guó)經(jīng)濟(jì)下行,資產(chǎn)價(jià)格泡沫破裂,金融部門問(wèn)題顯現(xiàn),國(guó)際投機(jī)資本開(kāi)始展開(kāi)大規(guī)模進(jìn)攻。

2 短兵相接

1997 年 2 月,以“量子基金”為代表的國(guó)際投機(jī)資本大量做空泰銖,借入泰銖(包括通過(guò)曼谷國(guó)際銀行便利〔BIBF〕借入泰銖)并拋售。2月14日,泰銖匯率跌至 10 年來(lái)最低點(diǎn)的 1 美元兌 26.18 泰銖。

泰國(guó)央行進(jìn)行了堅(jiān)決反擊,在外匯市場(chǎng)上大量購(gòu)入泰銖,同時(shí)提高短期利率,使投機(jī)資本的資金成本大幅提高。在這兩項(xiàng)措施的作用下,泰銖即期匯率很快得到穩(wěn)定,泰國(guó)央行暫時(shí)打退了國(guó)際投機(jī)資本的攻擊。

但泰國(guó)方面也付出了代價(jià):一方面,外匯儲(chǔ)備被大量消耗;另一方面,高利率對(duì)國(guó)內(nèi)經(jīng)濟(jì)的負(fù)面影響逐步顯現(xiàn),銀行和企業(yè)的壞賬問(wèn)題開(kāi)始暴露。國(guó)際炒家此役雖然遇挫,但他們由此斷定,泰國(guó)政府會(huì)死守固定匯率卻實(shí)力不足,從而堅(jiān)定了攻擊的決心。關(guān)于事后廣為詬病的死守固定匯率的問(wèn)題,事實(shí)上早在 1996 年 4 月泰國(guó)央行就開(kāi)始考慮放棄固定匯率,只是未付諸實(shí)施。而此時(shí),再放棄固定匯率似乎為時(shí)已晚:由于外債過(guò)高,如果泰銖貶值,必然使企業(yè)的負(fù)債升值而資產(chǎn)貶值,許多企業(yè)馬上會(huì)變得資不抵債,進(jìn)而導(dǎo)致銀行壞賬攀升甚至引發(fā)銀行危機(jī),泰銖貶值的宏觀經(jīng)濟(jì)后果難以預(yù)計(jì)。

基于上述因素,再加上政局動(dòng)蕩,央行和財(cái)政部的負(fù)責(zé)人怕?lián)?zé)任,導(dǎo)致泰國(guó)在放棄固定匯率的問(wèn)題上一直舉棋不定。

3 膠著階段

國(guó)際炒家進(jìn)一步逼近,把戰(zhàn)場(chǎng)延伸到遠(yuǎn)期市場(chǎng)。早在 1997年初,國(guó)際炒家就開(kāi)始了大規(guī)模的買美元賣泰銖的遠(yuǎn)期外匯交易,“明修棧道暗度陳倉(cāng)”,分階段拋空遠(yuǎn)期泰銖。而泰國(guó)對(duì)此還全然不知,仍在大量提供遠(yuǎn)期合約。同年 2、3月份,銀行間市場(chǎng)上類似的遠(yuǎn)期外匯合約需求量激增,高達(dá) 150 億 美元。此舉引發(fā)投資者紛紛效仿。到了5月中,國(guó)際炒家又開(kāi)始在即期市場(chǎng)上大量拋售泰銖,至5月底,泰銖已下跌至1美元兌 26.6泰銖的低點(diǎn)。

此時(shí),泰國(guó)央行才開(kāi)始反擊:一是干預(yù)遠(yuǎn)期市場(chǎng),大量賣出遠(yuǎn)期美元、買入泰銖;二是聯(lián)合新加坡、香港和馬來(lái)西亞貨幣當(dāng)局干預(yù)即期市場(chǎng),耗資100億美元購(gòu)入泰銖;三是嚴(yán)禁國(guó)內(nèi)銀行拆借泰銖給國(guó)際炒家;四是大幅提高隔夜拆借利率。此外,泰國(guó)政府還采取許多非常手段,包括威逼、利誘泰國(guó)的銀行提供遠(yuǎn)期外匯合約的客戶資料;揚(yáng)言要打擊刊登不利消息的媒體,并出動(dòng)警察追蹤發(fā)布負(fù)面新聞的人。

但這一切為時(shí)已晚,泰銖已經(jīng)落入炒家布好的圈套。

國(guó)際炒家針?shù)h相對(duì),在 6月份繼續(xù)出售美國(guó)國(guó)債籌集資金對(duì)泰銖進(jìn)行最后的撲殺,同時(shí)散布泰國(guó)已經(jīng)黔驢技窮的消息。一些外資銀行開(kāi)始在報(bào)紙上刊登廣告,表示可以幫助投資者將外匯匯出泰國(guó);泰國(guó)國(guó)內(nèi)的貿(mào)易商也開(kāi)始做出安排,加快將泰銖兌換成美元,加速了泰國(guó)外匯儲(chǔ)備的消耗。

4 失去抵抗

泰國(guó)政府一直堅(jiān)守固定匯率,卻沒(méi)有更好的辦法來(lái)反擊國(guó)際炒家。經(jīng)過(guò)幾輪交鋒,泰國(guó)的外匯儲(chǔ)備消耗殆盡:至1997年6月,泰國(guó)央行的外匯儲(chǔ)備僅剩下60億—70億美元。雖然在6月19日泰國(guó)總理仍堅(jiān)稱泰銖絕不貶值,但隨后泰國(guó)財(cái)政部長(zhǎng)的辭職,則加劇了市場(chǎng)的恐慌情緒。6 月 28日,泰國(guó)外匯儲(chǔ)備進(jìn)一步減少到 28 億美元,干預(yù)能力幾近枯竭,完全失去了抵抗。當(dāng)局被迫于7月2日宣布放棄固定匯率,導(dǎo)致泰銖暴跌。7月28日,泰國(guó)向IMF發(fā)出救援請(qǐng)求。泰銖貶值標(biāo)志著東南亞貨幣危機(jī)全面爆發(fā)。

此役,國(guó)際炒家大獲全勝,并攜得勝之威橫掃東南亞:菲律賓比索、印尼盾和馬來(lái)西亞林吉特相繼貶值,新加坡也受到?jīng)_擊。泰銖貶值最終演變成席卷全球新興市場(chǎng)的亞洲金融危機(jī)。

三、港幣保衛(wèi)戰(zhàn)

與泰國(guó)在經(jīng)濟(jì)金融方面存在許多問(wèn)題不同,香港的經(jīng)濟(jì)基本面更加健康。從整體上看,香港有著完善的市場(chǎng)經(jīng)濟(jì)制度,經(jīng)濟(jì)富有活力。1997 年香港實(shí)際 GDP 增速達(dá)到 5.1%,財(cái)政盈余占 GDP 的比重 為 6.3%,通貨膨脹雖然較高,但已經(jīng)連續(xù)三年下降。

金融方面,香港的銀行體系經(jīng)過(guò)1980年代的危機(jī),監(jiān)管制度不斷完善,資本充足率提高,銀行業(yè)綜合實(shí)力在東南亞經(jīng)濟(jì)體中位居前列。香港的聯(lián)系匯率制度自1983年施行以來(lái)運(yùn)行穩(wěn)定,在國(guó)際上享有良好的信譽(yù)。聯(lián)系匯率通過(guò)市場(chǎng)套利機(jī)制將港幣與美元掛鉤,匯率固定在1美元兌 7.8 港幣,在香港這樣一個(gè)小型開(kāi)放經(jīng)濟(jì)體穩(wěn)定金融方面發(fā)揮了重要作用。此外,香港還擁有1000億美元的外匯儲(chǔ)備,當(dāng)時(shí)位居全球第三。

國(guó)際炒家為什么仍然敢對(duì)香港下手?一是香港房地產(chǎn)市場(chǎng)和股票市場(chǎng)泡沫十分明顯,為國(guó)際投機(jī)資本提供了攻擊目標(biāo)。房地產(chǎn)行業(yè)是香港經(jīng)濟(jì)的支柱產(chǎn)業(yè),1997年房地產(chǎn)業(yè)對(duì) GDP 的貢獻(xiàn)率高達(dá)26.8%。由于香港在 1990 年代以來(lái)通貨膨脹率較高,居民往往用房產(chǎn)作為對(duì)沖通貨膨脹的手段。外資的大量涌入也助推香港房?jī)r(jià)上漲,1995年10月到1997年10月,香港的房?jī)r(jià)平均上漲了 80%。

股市方面,恒生指數(shù)從1995初到1997年8月兩年半時(shí)間里上漲了1.4倍。二是聯(lián)系匯率仍存在缺陷。在聯(lián)系匯率制度下,雖然現(xiàn)鈔的發(fā)行是以相應(yīng)的美元作保證的,但港幣存款則沒(méi)有保證。例如,截至1997 年三季度,香港廣義貨幣達(dá)到 28000 億港幣。雖然有近千億美元外匯儲(chǔ)備,但是一旦香港民眾的信心發(fā)生動(dòng)搖,要求把港幣兌換成美元,聯(lián)系匯率也難以守住。此外,當(dāng)時(shí)國(guó)際炒家連續(xù)攻擊東南亞 固定匯率經(jīng)濟(jì)體得手,特別是經(jīng)濟(jì)基本面較好的新加坡和中國(guó)臺(tái)灣地區(qū)也放縱匯率貶值,壯大了投機(jī)資本的聲勢(shì)。

1 交鋒

從 1997 年 7 月開(kāi)始,投機(jī)資本對(duì)港幣發(fā)動(dòng)了多次立體攻擊。香港的銀行間市場(chǎng)隔夜拆借利率在8月 19日一度達(dá)到10%,此后居高不下,一直徘徊 在 6%—7%之間。香港股市則一路下行。國(guó)際炒家第一次大規(guī)模進(jìn)攻發(fā)生在 10 月 20日當(dāng)周。國(guó)際炒家先在貨幣市場(chǎng)大量拋售港幣,導(dǎo)致港幣匯率下跌。 銀行把獲得的港幣賣給香港金管局,市場(chǎng)上港幣的流動(dòng)性收緊。到了10月23日清算日,許多銀行在金管局結(jié)算賬戶上的港幣已經(jīng)沒(méi)有足夠結(jié)余(注:按照香港的全額即時(shí)結(jié)算體制,所有銀行不得在其結(jié)算賬戶上隔日透支),而金管局為了提高國(guó)際炒家借港幣的成本,不僅沒(méi)有注入港幣流動(dòng)性,反而發(fā)出通知要對(duì)反復(fù)通過(guò)流動(dòng)性機(jī)制向金管局借港幣的銀行收取懲罰性的高息。一時(shí)間銀行間市場(chǎng)港幣難求,同業(yè)隔夜拆借利率一度飆升至 300%。

雖然國(guó)際炒家沒(méi)有在匯率上得手,但當(dāng)天恒生指數(shù)從 11700 點(diǎn)暴跌至 10600 點(diǎn),下跌10.4%,國(guó)際炒家從股市下跌中獲利頗豐。香港股市大跌引發(fā)全球股市連鎖反應(yīng),10 月 27 日,道瓊斯指數(shù)大跌554點(diǎn),創(chuàng)史上最大跌幅;巴西、墨西哥等新興市場(chǎng)股市也大跌。28 日,恒生指數(shù)再度下跌 13.7%,收?qǐng)?bào) 9060 點(diǎn)。

事后,香港金管局對(duì)保衛(wèi)港幣的行動(dòng)進(jìn)行了調(diào)查和反思,并提出了一項(xiàng)旨在強(qiáng)化市場(chǎng)規(guī)則和透明度的 30 點(diǎn)計(jì)劃,為 1998 年直接入市干預(yù)打下基礎(chǔ)。

2 絕地反擊

臨近 1997年年底,危機(jī)的陰云在亞洲上空籠罩。1997年11月,日本、韓國(guó)經(jīng)濟(jì)相繼陷入衰退。11月21日,韓國(guó)向IMF發(fā)出求助。進(jìn)入1998年,國(guó)際炒家繼續(xù)不斷對(duì)港幣發(fā)動(dòng)攻擊。1 月初,印尼盧比暴跌之后,港幣遭受明顯拋售壓力。1月21日,香港最大的投行百富勤爆出丑聞倒閉,當(dāng)日恒生指數(shù)下挫8.7%,報(bào)收 8121 點(diǎn)。1998 年 6 月中旬,國(guó)際炒家再次對(duì)港幣發(fā)動(dòng)攻擊。8月初,日元大幅貶值讓人們對(duì)亞洲貨幣的信心降到冰點(diǎn)。1998年7月底和 8 月初,有媒體文章稱,人民幣將貶值,許多機(jī)構(gòu)因此預(yù)測(cè)香港聯(lián)系匯率制度將要崩潰。

1998年8月,港幣到了最危險(xiǎn)的時(shí)候。國(guó)際炒家的攻擊變本加厲:第一,大肆賣空港幣。從1998 年年初到 8月中旬,每當(dāng)港幣利率穩(wěn)定時(shí)就借入港幣,到 8月,港幣空頭估計(jì)達(dá)到 300億港幣以上。第二,大量積累股票和股指期貨的空頭頭寸。香港當(dāng)局估計(jì),截至 1998 年 8 月,國(guó)際炒家大約有8萬(wàn)份空頭合約。恒生指數(shù)每下跌1000點(diǎn),國(guó)際炒家便可獲利 40 億港幣。第三,等待時(shí)機(jī)隨時(shí)準(zhǔn)備拋售港幣,推高利率、打壓股市,然后通過(guò)股指期貨空頭獲利。

8月5日,即期外匯市場(chǎng)出現(xiàn) 300 多億港幣的賣盤,遠(yuǎn)期外匯市場(chǎng)也出現(xiàn) 116 億港幣的賣盤;8月6日,香港和倫敦市場(chǎng)又出現(xiàn)155億港幣的賣盤;8月7日,市場(chǎng)再出現(xiàn) 78億港幣的賣盤。同日,恒生指數(shù)收?qǐng)?bào) 7018.41 點(diǎn),下跌 3.5%,5 個(gè)交易日累計(jì)跌去 917點(diǎn),2500億港幣市值化為烏有。面對(duì)來(lái)勢(shì)洶洶的賣盤,香港金管局一改以往不直接干預(yù)的做法,動(dòng)用外匯儲(chǔ)備直接入市買入港幣。這使得在維持港幣匯率穩(wěn)定的同時(shí),銀行間利率也沒(méi)有像往常一樣上升。

當(dāng)日,香港特首董建華發(fā)表談話表示,“維系聯(lián)系匯率是特區(qū)政府堅(jiān)定不移的政策”。國(guó)際炒家在匯市遭遇頑強(qiáng)抵抗后,在股市繼續(xù)發(fā)動(dòng)攻擊:他們大量拋售藍(lán)籌股,繼續(xù)建立股指期貨空頭頭寸。8月13日,恒生指數(shù)跌至 6660 點(diǎn)。

8月14日,港府毫無(wú)征兆地突然入市干預(yù),發(fā)起了絕地反擊。第一,購(gòu)買恒生指數(shù)中 33種成分股,拉動(dòng)指數(shù)攀升,當(dāng)天恒生指數(shù)上升 564 點(diǎn),報(bào)收 7244點(diǎn),炒家受到初步打擊。第二,在遠(yuǎn)期外匯市場(chǎng)上承接國(guó)際炒家的賣盤。第三,要求各券商不要向國(guó)際炒家借出股票,同時(shí)監(jiān)管當(dāng)局向托管銀行和信托機(jī)構(gòu)借入股票,切斷炒家的“彈藥”供應(yīng)。第四,在股指期貨市場(chǎng)展開(kāi)進(jìn)攻。8月24日,不少對(duì)沖基金因盧布貶值遭受損失,急于從香港市場(chǎng)套現(xiàn)。港府將計(jì)就計(jì),推高8月期指,逼炒家平倉(cāng);同時(shí),拉低 9月份期指。由于 9 月份期指比 8 月份低 130 點(diǎn),炒家轉(zhuǎn)倉(cāng)會(huì)有 100 多點(diǎn)損失,這對(duì)炒家形成夾擊之勢(shì)。第五,繼續(xù)采用推高利率的方法,增加炒家成本。8 月 28 日,港府與國(guó)際炒家的較量迎來(lái)決戰(zhàn),港府堅(jiān)決買入股票、國(guó)際炒家大肆拋售,當(dāng)日股市交易量突破 790 億元港幣,高出歷史最高成交額 70%。恒生指數(shù)最終站穩(wěn) 7829 點(diǎn)。

9 月,港府出臺(tái)了完善聯(lián)系匯率制度的 7 項(xiàng)技術(shù)性措施(即著名的“任七招”)和維護(hù)證券市場(chǎng)穩(wěn)定的 30 點(diǎn)措施,進(jìn)一步鞏固了戰(zhàn)果。主要包括動(dòng)用外匯儲(chǔ)備來(lái)維護(hù)匯率和利率穩(wěn)定,同時(shí)嚴(yán)格金融市場(chǎng)的交易規(guī)則,遏制投機(jī)行為。“任七招”中最主要的措施是金管局承諾持牌銀行可以將其結(jié)余的港幣,按 1 美元兌 7.75 港幣的固定匯率向金管局兌換美元;同時(shí),以貼現(xiàn)窗口取代流動(dòng)資金調(diào)節(jié)機(jī)制。貼現(xiàn)窗口的基本利率由金管局確定,并根據(jù)實(shí)際情況進(jìn)行調(diào)整。這大大完善了聯(lián)系匯率制度,避免了港幣匯率和利率大幅波動(dòng)。“30 點(diǎn)措施”主要包括:

限制拋空港幣。股票和股指期貨交割期限由 14 天縮短為 2 天,使得拋空頭寸必須在 2 天內(nèi)回補(bǔ)。

降低股指期貨杠桿作用。對(duì)持有1萬(wàn)個(gè)長(zhǎng)期或短期股指期貨合同的投資者征收 150% 的特別保證金。

完善交易報(bào)告制度。把需要呈報(bào)的持有大量股指期貨合同的最低數(shù)量由 500 單位降為 250 單位,以便監(jiān)管機(jī)構(gòu)能夠充分了解炒家情況。

這些措施壓縮了炒家的操作空間,同時(shí)逼炒家現(xiàn)形。

3 戰(zhàn)果

港府的反擊經(jīng)過(guò)精心策劃,堅(jiān)決而有力。隨著市場(chǎng)信心恢復(fù),國(guó)際炒家眼看戰(zhàn)斗機(jī)會(huì)已經(jīng)消逝,只好悻悻退去。從雙方來(lái)看,港府此役花費(fèi)了 150億美元左右,但是隨著股市回升,購(gòu)入的股票有相當(dāng)?shù)挠?。最重要的是,入市干預(yù)成功保住了聯(lián)系匯率,挽救了市場(chǎng)對(duì)香港的信心危機(jī),使香港金融中心的地位進(jìn)一步鞏固。國(guó)際炒家因在前期股市下跌過(guò)程中利用做空股票和股指期貨獲利較大,因而在隨后的爭(zhēng)奪戰(zhàn)中雖然敗下陣來(lái),但總體上仍有可能是獲利的。

四、啟示

1 金融市場(chǎng)開(kāi)放無(wú)小事

因?yàn)槌晒?shí)施出口導(dǎo)向型經(jīng)濟(jì)發(fā)展戰(zhàn)略,1990 年初,泰國(guó)崛起成為亞洲“四小虎”。然而,當(dāng)泰國(guó)雄心勃勃地為爭(zhēng)取成為區(qū)域國(guó)際金融中心,加快金融開(kāi)放步伐時(shí),卻因市場(chǎng)制度不完善、經(jīng)濟(jì)基本面狀況惡化,招致了貨幣攻擊。擴(kuò)大對(duì)外開(kāi)放并不必然會(huì)倒逼出必要的對(duì)內(nèi)改革和調(diào)整,而且由于金融市場(chǎng)超調(diào)的特性,金融開(kāi)放與貿(mào)易開(kāi)放對(duì)實(shí)體經(jīng)濟(jì)的影響也不可以簡(jiǎn)單類比外推。前者的影響具有高度的不確定性,因此金融開(kāi)放需要大膽設(shè)想、小心求證。資本賬戶開(kāi)放不可孤立進(jìn)行,需要一系列改革協(xié)同推進(jìn)。在這方面,泰國(guó)顯然缺乏足夠的準(zhǔn)備。

2 貨幣攻擊都是從資本流入開(kāi)始的

一方面,前期大量資本流入,尤其是短期資本流入,積累了經(jīng)濟(jì)金融的脆弱性;另一方面,投機(jī)者發(fā)起貨幣攻擊,都要通過(guò)在岸或離岸市場(chǎng)獲得目標(biāo)國(guó)的本幣資產(chǎn),才能夠做空本幣。

所以,防止資本流動(dòng)沖擊的工作,應(yīng)該始于資本流入之時(shí)。特別是當(dāng)經(jīng)濟(jì)繁榮時(shí),會(huì)對(duì)國(guó)際資本產(chǎn)生巨大的吸引力,而這也往往會(huì)埋下未來(lái)資本集中流出的隱患。如果對(duì)外開(kāi)放的金融市場(chǎng)存在諸多扭曲,則有可能被投資者蓄意利用,加倍放大,加大東道國(guó)的金融脆弱性。對(duì)此,必須居安思危、防患未然。

同時(shí),一旦遭受貨幣攻擊,增加投機(jī)者獲取本幣的成本或者限制其獲取本幣的能力是重要的阻擊手段。在這方面,馬來(lái)西亞最后通過(guò)限制境外林吉特回流實(shí)施外匯管制,以及香港及時(shí)出臺(tái)的30點(diǎn)措施限制投機(jī),均產(chǎn)生了明顯的效果。

3 固定匯率制度安排易受到?jīng)_擊

一系列原因?qū)е略谫Y本自由流動(dòng)條件下固定匯率制度的內(nèi)在不穩(wěn)定性。不僅會(huì)由于經(jīng)濟(jì)基本面惡化引致的過(guò)度擴(kuò)張的宏觀經(jīng)濟(jì)政策,最終導(dǎo)致固定匯率制度崩潰(第一代貨幣危機(jī)模型),而且會(huì)受私人部門預(yù)期的影響,使經(jīng)濟(jì)由好的均衡轉(zhuǎn)向壞的均衡,政府由支持固定匯率轉(zhuǎn)向放棄固定匯率,引發(fā)預(yù)期自我實(shí)現(xiàn)的多重均衡危機(jī)(第二代貨幣危機(jī)模型),還會(huì)由于政府對(duì)企業(yè)和金融機(jī)構(gòu)的隱性擔(dān)保引發(fā)道德風(fēng)險(xiǎn),造成過(guò)度投機(jī)性投資和資產(chǎn)價(jià)格泡沫,并因泡沫破裂和資本外逃導(dǎo)致危機(jī)(第三代貨幣危機(jī)模型)。

泰國(guó)是基本面問(wèn)題演變成流動(dòng)性危機(jī),香港則是傳染效應(yīng)的多重均衡危機(jī)。無(wú)論怎么解釋貨幣攻擊發(fā)生的原因,固定匯率的直接結(jié)果往往就是匯率高估,隨后成為國(guó)際炒家的攻擊目標(biāo)。匯率高估會(huì)增大市場(chǎng)對(duì)本幣的貶值預(yù)期,為國(guó)際炒家做空本幣提供便利條件。有研究表明,在危機(jī)爆發(fā)前,泰銖和港幣都表現(xiàn)出高估。固定匯率在經(jīng)濟(jì)發(fā)展初期發(fā)揮了重要作用,但隨著金融市場(chǎng)化改革的推進(jìn),在條件具備的情況下增大匯率彈性以防止匯率高估,則是避免被攻擊的有效手段。

4 充足的外匯儲(chǔ)備是捍衛(wèi)貨幣的重要但非根本保障

外匯儲(chǔ)備越多,貨幣當(dāng)局在外匯市場(chǎng)維護(hù)本幣匯率的能力越強(qiáng)。但是,不能自恃外匯儲(chǔ)備體量大就放松對(duì)貨幣攻擊的警惕。理論上,即使一國(guó)的外匯儲(chǔ)備能夠應(yīng)付外債和進(jìn)口支付,一旦居民信心發(fā)生動(dòng)搖,爭(zhēng)相把本幣兌換成外幣,再多外匯儲(chǔ)備也可能耗盡。特別是短期資本流入形成的外匯儲(chǔ)備,更不能作為應(yīng)對(duì)貨幣攻擊的屏障,因?yàn)橐坏┬蝿?shì)發(fā)生逆轉(zhuǎn),這部分外匯儲(chǔ)備會(huì)首先被消耗掉。另外,盡管泰國(guó)和香港外匯儲(chǔ)備都曾經(jīng)比較充裕,但投機(jī)者有針對(duì)性的策略仍使之淪為“自動(dòng)提款機(jī)”。這表明,高額外匯儲(chǔ)備并不能對(duì)投機(jī)者起到絕對(duì)的阻遏和威懾作用。

5 政府正確施策是應(yīng)對(duì)貨幣攻擊的關(guān)鍵

國(guó)際炒家在外匯市場(chǎng)展開(kāi)大規(guī)模進(jìn)攻,即使未形成壟斷、也已占據(jù)市場(chǎng)的主導(dǎo)地位。此時(shí),政府干預(yù)正是要維護(hù)公平和競(jìng)爭(zhēng)的自由經(jīng)濟(jì)原則。但要成功應(yīng)對(duì)貨幣攻擊,需注意以下幾個(gè)方面:

一是多方協(xié)調(diào)應(yīng)對(duì)攻擊。貨幣攻擊往往是立體化攻擊,要仔細(xì)分析外匯市場(chǎng)、股票市場(chǎng)、衍生品市場(chǎng)之間的聯(lián)動(dòng)性,正確運(yùn)用政策組合進(jìn)行應(yīng)對(duì)。香港的經(jīng)驗(yàn)是在匯市、股市和期市聯(lián)合進(jìn)行反擊。當(dāng)時(shí)香港還成立了跨市場(chǎng)趨勢(shì)監(jiān)察小組,負(fù)責(zé)證券及期貨運(yùn)作的聯(lián)合交易所、期貨交易所、中央結(jié)算公司、證監(jiān)會(huì)、新成立的財(cái)經(jīng)事務(wù)局以及香港金管局,都派代表加入到小組中,以共同密切監(jiān)控市場(chǎng)形勢(shì)、交換看法,對(duì)炒家的攻擊行為進(jìn)行預(yù)判并研究制定應(yīng)對(duì)措施。

二是完善市場(chǎng)制度。在宏觀手段受限的情況下,從微觀制度安

排入手來(lái)抵擋國(guó)際炒家的攻擊是合乎邏輯且有效的。香港“任七招”推出后,明顯增強(qiáng)了聯(lián)系匯率制度的穩(wěn)健性,防止了資本外逃造成本幣貶值。應(yīng)完善金融市場(chǎng)交易制度,特別是完善交易報(bào)告制度,做到知己知彼,不打無(wú)準(zhǔn)備之仗。

泰國(guó)交易報(bào)告制度不完善,政府無(wú)法對(duì)炒家的進(jìn)攻 進(jìn)行準(zhǔn)確分析,最后被洗劫一空。坊間甚至有傳聞,如果不是 6 月份泰國(guó)財(cái)長(zhǎng)辭職助長(zhǎng)了炒家氣焰,7 月初再堅(jiān)持幾天到交割日,境外炒家就爆倉(cāng)了。而保衛(wèi)港幣成功的關(guān)鍵,就在于了解對(duì)手底牌。港府在反擊之前就已經(jīng)對(duì)炒家的資金布局和攻擊策略進(jìn)行了摸底,每天需要多少資金干預(yù)都心中有數(shù),在反擊時(shí)能做到有的放矢和精準(zhǔn)出擊。三是底部的干預(yù)才能夠增加勝算。“非常之時(shí)當(dāng)用非常之策”。在全面評(píng)估形勢(shì)后,港府出手十分果斷,動(dòng)用外匯儲(chǔ)備和養(yǎng)老基金大量買入權(quán)重股,立竿見(jiàn)影,迅速穩(wěn)定住了股市,穩(wěn)定了投資者心理預(yù)期,為港幣保衛(wèi)戰(zhàn)取得最終勝利發(fā)揮了關(guān)鍵性的作用。最終股市上漲,盈富基金獲得了可觀的利潤(rùn),也減輕了港府救市成本。

(來(lái)源:華爾街見(jiàn)聞)

上一篇:【趨勢(shì)】汽車金融將破1.5萬(wàn)億 互聯(lián)網(wǎng)成下一風(fēng)口

下一篇:航天融資租賃公司擬與尚義太科開(kāi)展不超過(guò)1.65億元融資租賃業(yè)務(wù)